Contents

■ハワイ不動産の確定申告の時期です!

2023年も早いものでもう3月に入りましたね。時の流れの速さに驚きます。

さて、この季節になると花粉症も大変ですが確定申告にも追われてしまう時期かと思います。日本では2/16〜3/15でしたので、まさにやっと片付いた、という方も多いのではないでしょうか?

ハワイに不動産をご所有で、賃貸で不動産所得がある方の場合、米国側の申告も必要になります。米国側は4/18が申告期限となりますので、最後の追い込み期間になるかと思います。(例年は4/15が申告期限ですが、2023年は祝日の関係で4/18となっています。)

米国側の確定申告時に必要な情報は過去に記事にしておりますので改めてご確認ください。

ハワイ不動産の確定申告には何が必要?

この確定申告の時期になると、必然的にご所有のハワイ不動産に関して、数字で理解をする機会が増えます。

もちろん、ハワイが大好きで、夢の別荘としてご所有なのであれば全く関係ないお話になりますが、Vol.4でご紹介した通り、純粋に投資として、または税金対策として、ハワイ不動産をご所有になられている方も少なくありません。

特に税金対策としてハワイ不動産を購入された方々というのは、本来であればこの確定申告というのは、ハワイ不動産から生じる減価償却費を計上し、不動産所得で大きく赤字を作って損益通算する、という一大イベントだったわけなのですが、こちらは皆様ご存知の通り、2020年度の税制改正で「損益通算不可」となってしまいました。

税制改正後、今回が3回目の確定申告となったわけですが、当初の目的が達成できなくなった以上、今後の方向性を考えなければなりません。

■税金対策用ハワイ不動産投資のおさらいを!

税金対策を念頭においたハワイ不動産投資が最も活発だったのは、2017-2018年あたりがピークだったのですが、当時購入された日本人投資家の方々の投資プランとしては、下記が圧倒的に多かったと思います。

① 築22年を経過した木造タウンハウス等を購入し、簡便法により「4年」という償却期間を設定

② 4年間はローカルへ長期賃貸をしてコストをカバーしながら、減価償却により大きく税金の還付を受ける

③ 4年経過後1〜2年は償却がなくなり、税金還付はないものの、通常の賃料収入により多少プラスで回るくらいで維持

④ そして長期譲渡所得税制が適用となる「5年」を超えたタイミングで売却

本来はこのプランで行けたはずなのですが、2020年度の税制改正により、この計画を見直さなければならなくなったわけですね。

中には、税制改正を受け、改正前最後の損益通算ができた2019年度の確定申告(2020年2-3月)を終えた時点で売却を検討しようとされた方々も多かったと思いますが、ちょうど確定申告が終わったタイミングからコロナが発生し、不動産売却どころではなくなってしまった、という状態になった形です。

そのような流れがあり、結果として「②の税金還付を受けることができたのが1年もしくは2年になってしまった」わけですが、「コロナにより売却も難しくなった」ということもあり、それであれば「③の維持期間を長めにとって」「④の5年経過に備えよう」という意思決定をされた方が大半になった、というのが現状を的確に捉えたものになるかと思います。

■現在のマーケットそして取り巻く環境は?

上記のような流れで進んできているのですが、まさに今が④のタイミングになった、もしくは近々でそうなる、という状況かと思います。

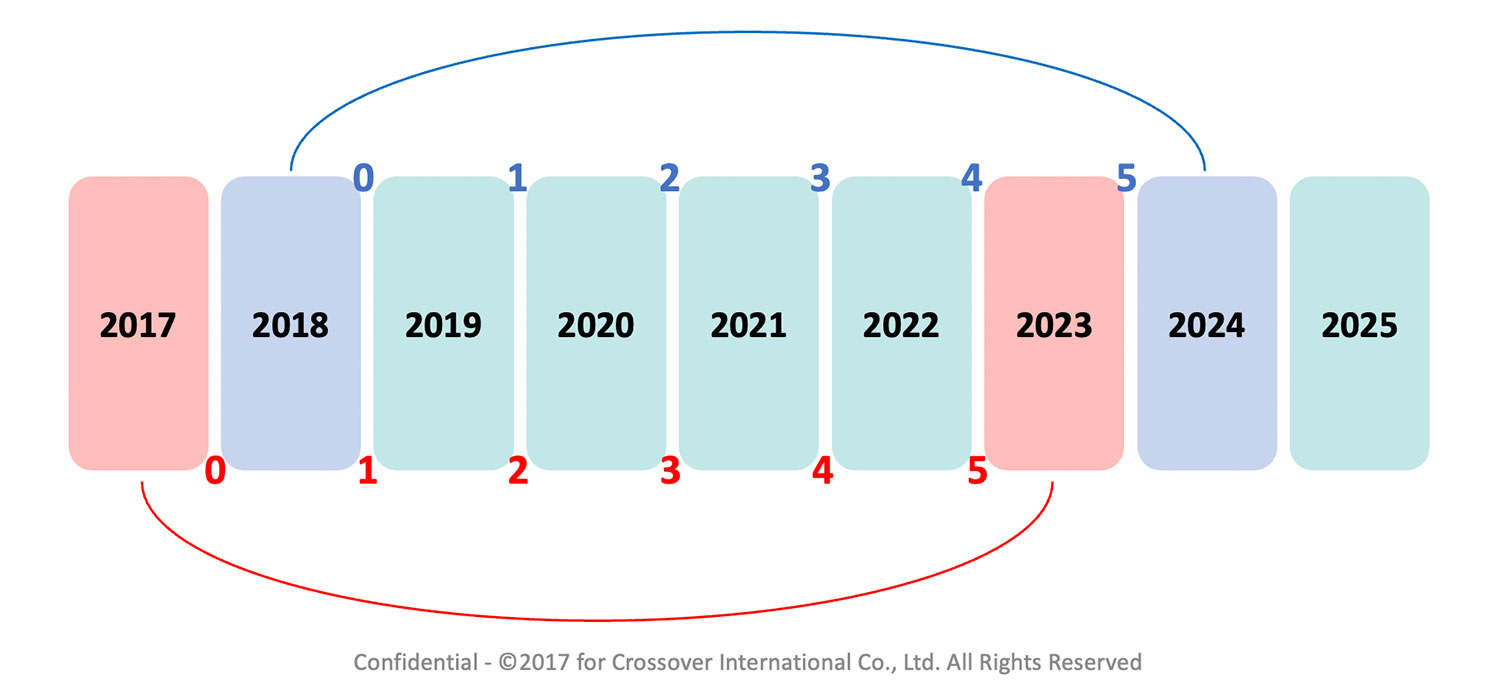

下記は本連載のVol.4でも引用した図をアップデートしたものです。

2017年度中に購入された場合:今年2023年から長期譲渡税率適用可能

2018年度中に購入された場合:2024年度から長期譲渡税率適用可能

ということになり、まさしく④の出口のタイミングになってきているのです。

では、売却をするかどうかという最終判断をするにあたり、ハワイ不動産を取り巻く環境を見てみましょう。

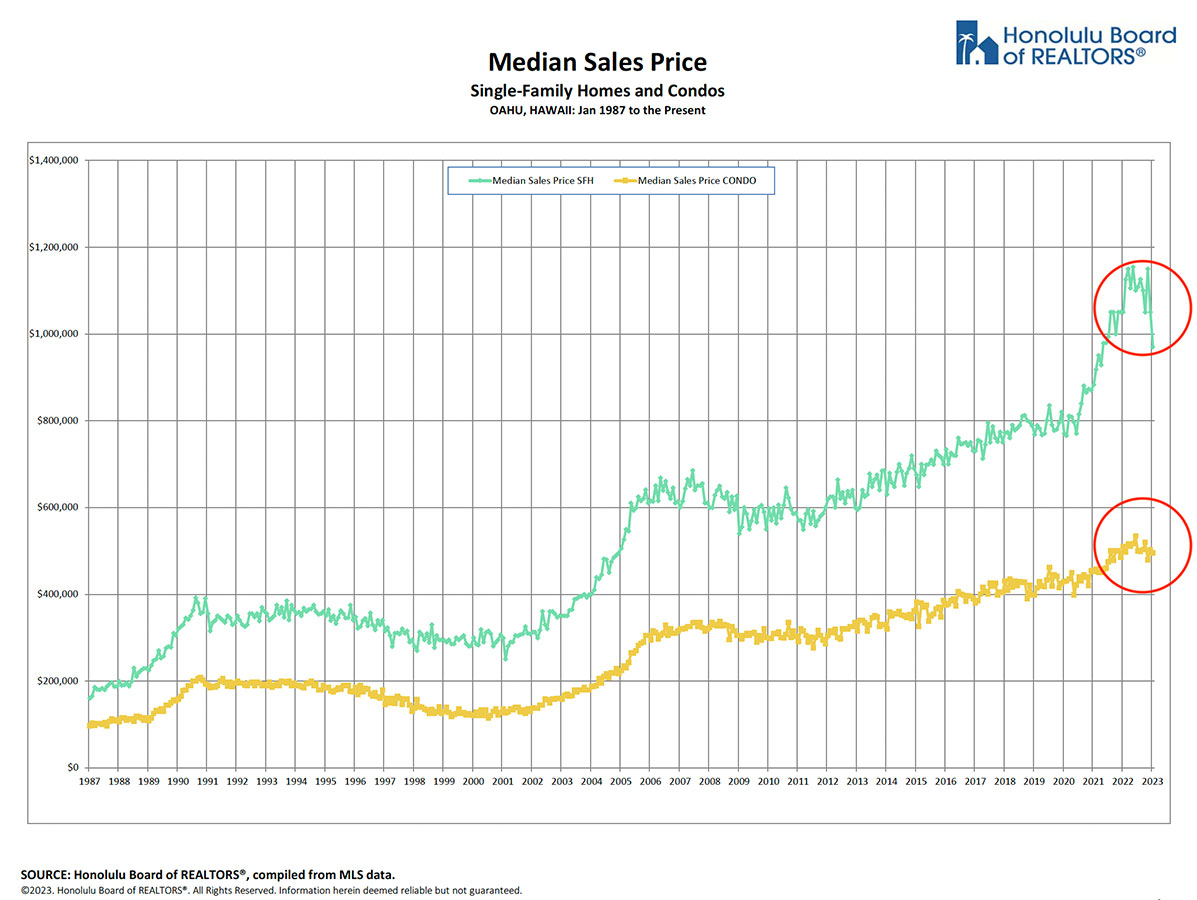

ハワイ不動産価格推移

まずはハワイ不動産のMedian Sales Price(中間価格)の推移です。

ご覧の通り、戸建(緑)もコンドミニアム(黄色)も過去36年の推移の中で最高水準に位置していることが見て取れます。

直近戸建については若干の調整が見られますが、それでも歴史的には高水準であることには変わりありません。

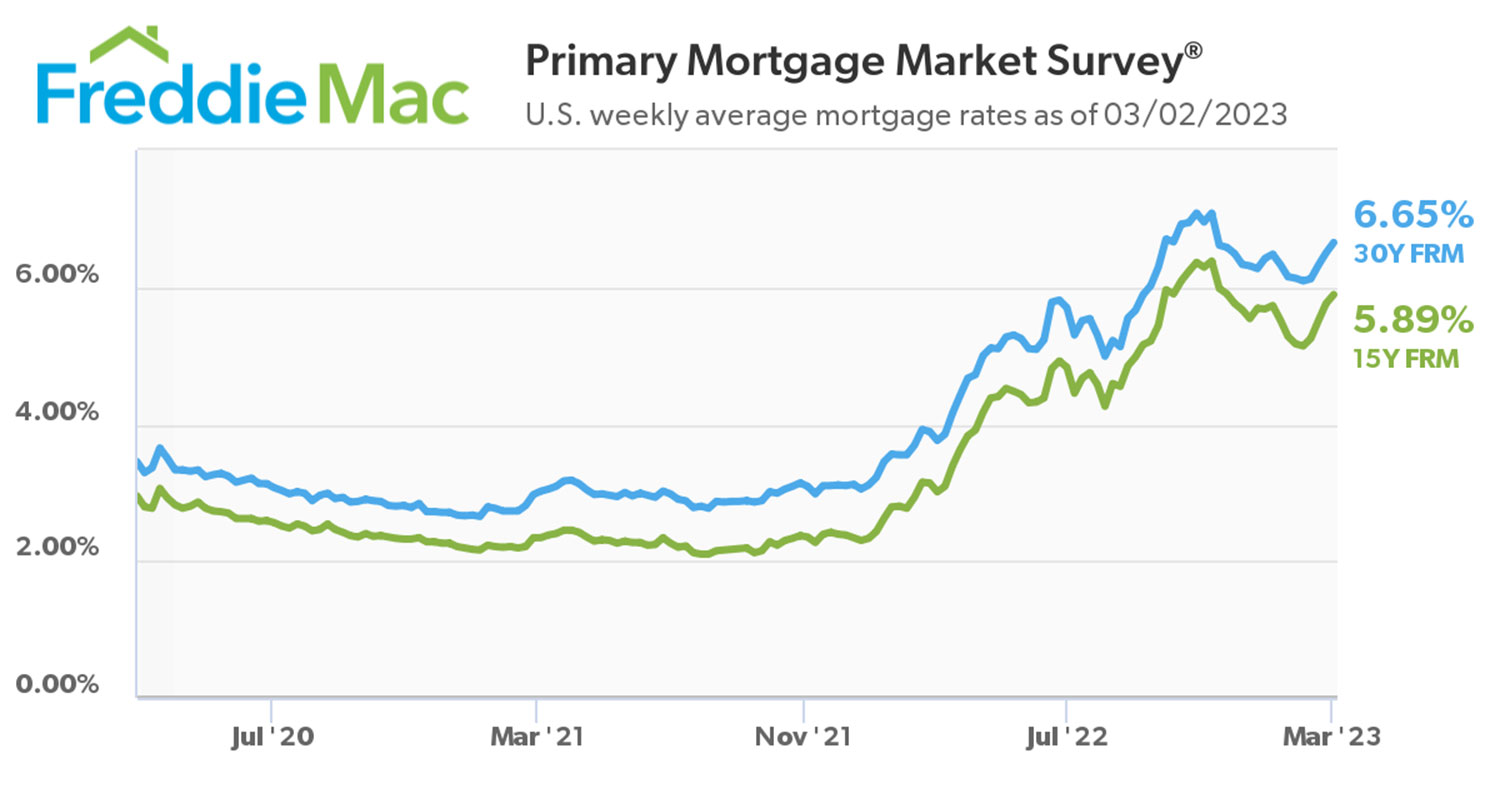

米国住宅ローン金利推移

2022年からの米国のインフレ対策における政策金利の上昇に伴い、住宅ローン金利も上昇を続け、それが不動産取引に影響を及ぼしているという事実はあります。

下記が米国の住宅ローン金利の過去3年間の推移となりますが、一時期インフレが収束するかと思われたのですが、想像以上にインフレが長引く可能性を受け、再度上昇基調にあります。

ただし、住宅ローン金利の上昇を受けて住宅を購入出来なくなった層が、より良い住環境を求めて賃貸市場に流れ込んできております。

その結果として、賃料は上昇を続けており、実際に弊社が管理させて頂いている物件もそうなのですが、賃貸契約の更新や入れ替えのタイミングで賃料を上げることが一般的になっています。

通常、不動産の賃料が上がる中で、不動産価格そのものだけが下落してくということは理論的に考えにくく、そうすると現在の高水準の価格帯でレンジ推移をしていくと考える方が自然かと思います。

難しいところではあるのですが、それが米国のインフレが収まらない要因の一つとなっており、FEDの見込み通りに市場が機能しない現状と言えそうです。

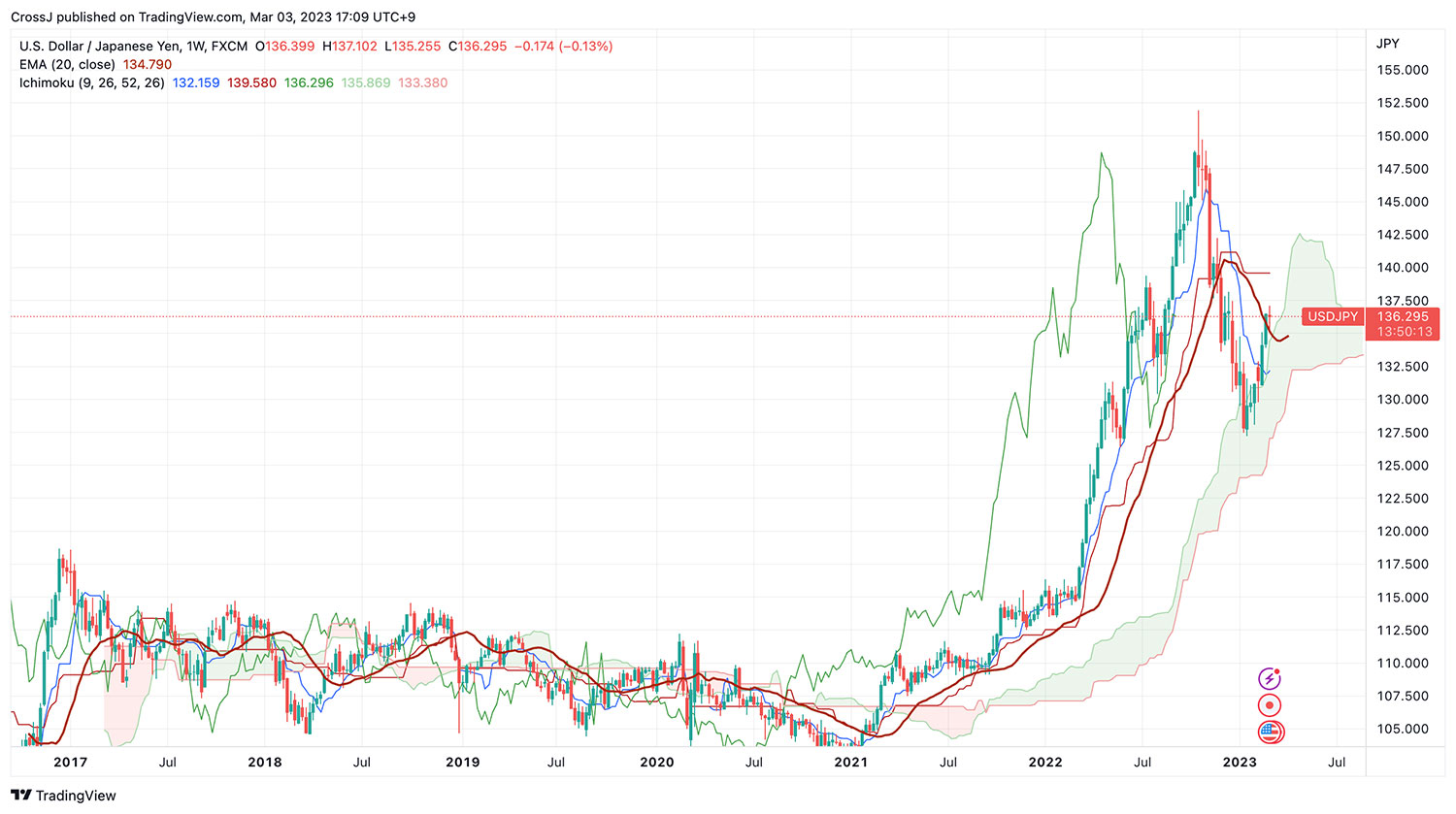

ドル円為替推移

一方、為替市場はどうなっているかというと、下記のように推移してきております。

2022年度はとにかく為替の変動に驚くばかりでした。

ちょうどこの連載のVol.3を書いていた昨年2022年5月時点のコラムを読み返すと、その後の為替動向を結構ピンポイントで押さえていて、自分でも驚くような内容でした。

2022年10月にマークした151円を一旦のピークとし、そこからドル安の流れで127円まで戻しました。足元ではまた米国のインフレ懸念再来と日銀新総裁による金融緩和継続の表明により再度円安基調になり、足元では136円まで戻してきている状態です。

今後の為替を正確に予想するのは至難の業ではありますが、それでも現在の世界経済の動向と、日銀の置かれている状況を踏まえて考えると、円高に一方的に振れるという可能性は極めて低い、と考えて良いのではないかと個人的には思います。難しい為替の世界でも今はある程度読みやすい環境にあるということですね。

■今後の方向性について

上記の環境を理解した上で今後の方向性を判断していくことになります。

この数年で戦争やパンデミックなど様々なことが起こりましたが、結論、ここまで持ち堪えて所有を続けてきた方がほぼ確実に勝てる状況となりました。

不動産価格としても過去最高値付近に位置していること、また、為替も大きく円安に振れたことにより、不動産投資としては大きく利益を生むことになると思います。

税制改正があったことで当初の投資目的とは多少意味合いが変わってしまった部分もあるかと思いますが、いずれにせよ、2017年・2018年に購入された方というのは、110円前後でドル転して購入をされているわけですので、単純計算で考えても為替で20%は益が出ている状況ですので、あとはドルベースの不動産価格が高水準を維持している間に現金化することが重要になってまいります。

2017年までに購入された方は長期譲渡税制も適用できる状態ですので、このタイミングで一旦の出口を迎えることを強く推奨いたします。

2018年に購入をされた方も、今のうちに売却に向けての情報収集、事前準備はしっかりと進めておくことをお勧めいたします。

ハワイ不動産の売却についてのご質問・ご不明点等ございましたら、Crossoverへ是非一度ご相談ください!