これまでお伝えしてきているように、現状はハワイ不動産の売却をするにあたり、様々な要因が整ってきているタイミングだということはご理解いただけたのではないでしょうか?

ポイントは、

① 不動産マーケットが加熱している時に現金化をすること

② 現金化した米ドルを為替の状況を見て円転すること

によって利益を最大化するということです。

「利益を最大化する」ことは重要ですが、通常、利益には税金がかかるものです。

特に、日本人投資家の皆様の中には、2015年前後に「加速度償却による節税」を目的として「個人名義で」ハワイ不動産を購入されたという方も少なくないかと思います。

高額給与所得者の方々が合法的にできる税金対策として、ある意味一世を風靡したと言っても過言ではないくらい、日本人の方々による投資が爆発的に増加しました。

■加速度償却による節税の仕組みとは?

ではハワイ不動産を使った加速度償却の仕組みとはどのようなものだったのでしょうか?

イメージとしては下記のような形になります。

一例ですが、5,000万円で築30年の木造物件を購入したとします。

不動産ですので、購入したモノは「土地」と「建物」にそれぞれ分けることになりますが、米国の不動産は築年数にかかわらず建物評価額が大きく出てきます。(物件によりますが、70%~90%が建物評価となるものが多いです。)

上記のケースでは80%が建物評価となっており、4,000万円相当が建物になるのです。

日本でも米国でも、不動産を賃貸した場合には確定申告が必要になります。そしてその確定申告時には「減価償却費」を計上していくことになります。

その「減価償却費」ですが、日本の税法では新築の木造住宅は22年で償却することになっておりますが、築30年の木造の建物は、それを全て経過してしまっていることとなります。その場合【簡便法】という方法で法定耐用年数の20%を残存償却年数として見做す、という形で計算をすることができました。

そうすると、22年×20%=4.4年、小数点以下は切り捨てとなるため、4年で償却をすることになります。

4,000万円を4年で償却するので、1年あたりの償却額が1,000万円も計上されることとなり、賃料収入を大幅に上回る経費が発生しているのと同じ状態になりますので、帳簿上は多額の「不動産赤字所得」を作ることになるわけですね。

ここで出てきた不動産の赤字所得を、日本の給与所得とぶつける「損益通算」によって全体の所得を圧縮し、通算前の所得で納税していた所得税・住民税が還付されてくる、という仕組みです。

個人の給与所得を圧縮できる金融商品は殆どない中で、確実かつ効果が大きい税金対策商品の一つとして、一気に広まったのです。

ただし、税務当局もそれを黙って見ていることはありませんでした。ついに2020年度の税制改正により、そもそもの海外不動産から生じた赤字を損益通算することは不可となってしまったのです。

ちなみに、この税制改正の厳しいところは、改正後に購入した人へ適用する、というものではなく、改正前に購入・所有している人に対しても、一律で影響が及ぶ内容であったことです。一般的に、大きな税制改正時には、改正前に購入したものについては過去税制がそのまま適用でき、改正後に購入したものから新税制が適用されるのですが、今回はそうでなかったのですね。

この税制改正を受け、所有している不動産をどうすべきか、検討される方が増えたのは事実ですが、加速度償却を使って税金対策をしていた方にとって、ハワイ不動産を売却するにあたり、もう一つ大きな税制上の制約がありました。

それは何かというと、減価償却をした分、会計上の簿価が下がっていくことになるため、売却した際の益が大きくなってしまう、ということです。

上記のケースで言うと、購入後4年が経過すると、4,000万円を償却してしまうことになるため、簿価は土地代の1,000万円ということになります。それを購入価格と同額程度で売却すると、1,000万円のものを5,000万円で売却することとなるため、4,000万円の譲渡益が発生するのです。

その譲渡益に対しての課税は頭を悩ませるところですよね。

そこで大事になってくるのが今回のテーマ。

不動産の売却時には「短期譲渡・長期譲渡」という考え方があり、不動産の所有期間によって、売却時の譲渡益課税の税率に差が生じるのです。

■不動産の短期譲渡・長期譲渡とは?

不動産の売却から生じた譲渡益に対する課税ですが、結論からお伝えすると、長期間保有している場合には軽減税率が適用になる、ということです。(※これは個人名義の場合に適用になるもので、法人名義の際には適用されません。)

土地や建物を売却したときの譲渡所得は、次のとおり所有期間によって長期譲渡所得と短期譲渡所得の二つに区分し、税金の計算も別々に行います。

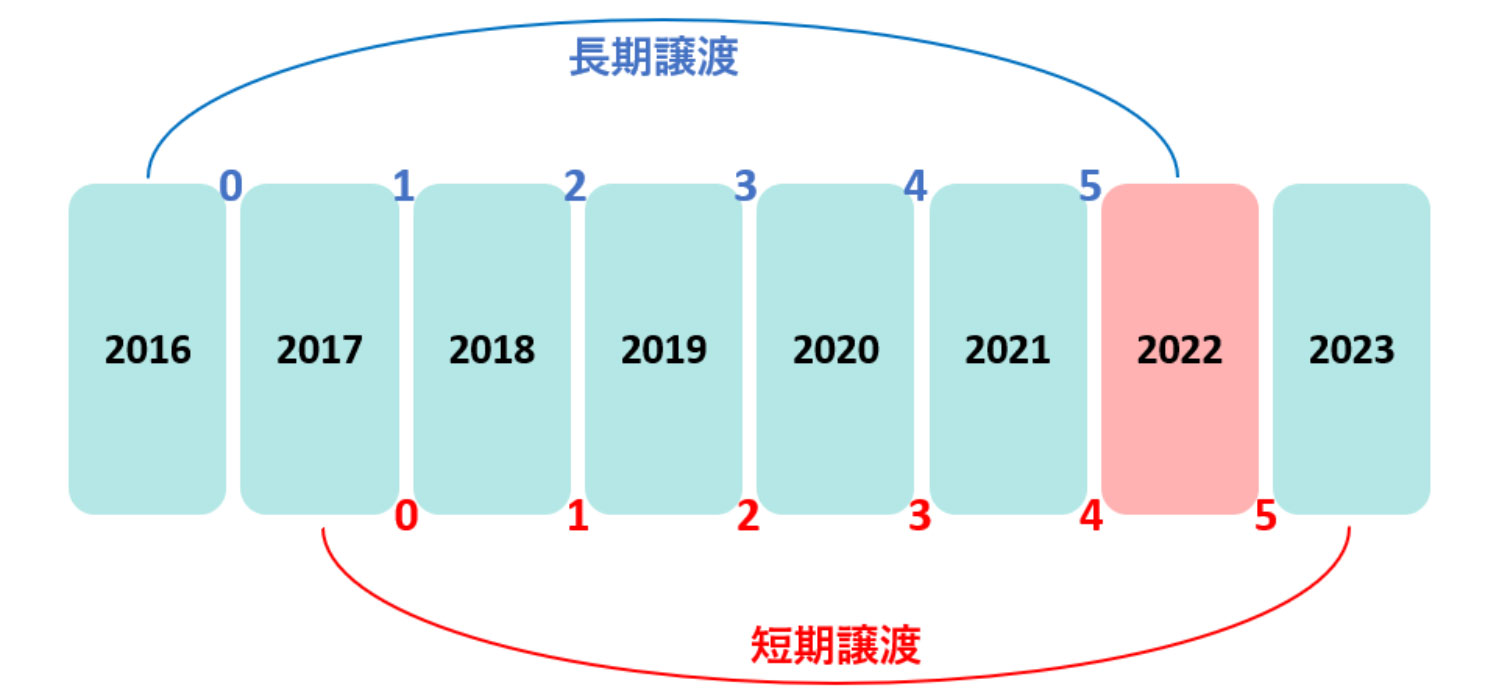

長期譲渡所得とは譲渡した年の1月1日において所有期間が5年を超えるものをいいます。

短期譲渡所得とは譲渡した年の1月1日において所有期間が5年以下のものをいいます。

上の図をご覧頂くと分かり易いのですが、短期・長期の区分は年度の途中では行なわれません。本コラム執筆時は2022年ですが、単純に5年前というと2017年なので2017年度中に購入した場合は長期譲渡になるのでは?と思いがちですが、そうではないのです。

2022年現在、長期譲渡税制が適用されるのは、2016年12月31日までに購入をした方、ということになり、2017年1月1日以降に購入した方は現状まだ短期譲渡扱いとなるのです。

■短期譲渡・長期譲渡の税率は?

短期譲渡所得:譲渡した年の1月1日において所有期間が5年以下

| 所得税 | 住民税 | 合計 |

| 30% | 9% | 39% |

長期譲渡所得:譲渡した年の1月1日において所有期間が5年を超える

| 所得税 | 住民税 | 合計 |

| 15% | 5% | 20% |

注)上記に加え、平成25年から令和19年までは、復興特別所得税として各年分の基準所得税額の2.1パーセントを所得税と併せて申告・納付することになります。

短期と長期の税率差は上記の通りとなっており、ざっくりですが約2倍の差が生じることとなります。ここまで差があると長期譲渡になるまで売却を待っていた方が多いというのも頷けます。

長期短期以前の問題で、ちょうど税制改正がなされたタイミングで「コロナ」という世界規模の一大イベントが発生し、各国がロックダウンや渡航制限を行ない、とてもハワイ不動産の売却どころでは無くなってしまった、ということもあるかと思います。

当時はコロナの行く末が誰にも分からず、ハワイ不動産そのものが大きく下落してしまうのではないか、という懸念も少なからずありました。

その不安な環境の中、一旦様子を見るしかなかった方々も多くいたと思いますが、結果として、その冬の時代を耐えたことにより現在の不動産市況はコロナ前を大きく上回り、為替も急激に円安に振れているという、売却に最も適した今のタイミングをものにすることができたというのはなんとも不思議なものですね。

改めてお伝えすると、2022年現在、2016年12月31日までに購入された方であれば「長期譲渡税制」が適用になります。冒頭部分でお伝えした、

① 不動産マーケットが加熱している時に現金化をすること

② 現金化した米ドルを為替の状況を見て円転すること

のポイントに加え、

③ 長期譲渡税制適用により納税額を最小限に抑える

ことも可能になりますので、納税も加味した本当の意味で「利益を最大化」することができるのです。

個人名義でご購入された方は、ご自身の購入時期を改めて確認してみては如何でしょうか?