2023年度1期の固定資産税支払い期限は8月21日でしたが、支払いはお済みでしょうか。評価額の上昇に伴い金額が上がったと感じた方が多かったことと思いますが、税率が変更されたことをご存じですか。

Contents

2023年度は4年振りの税率変更

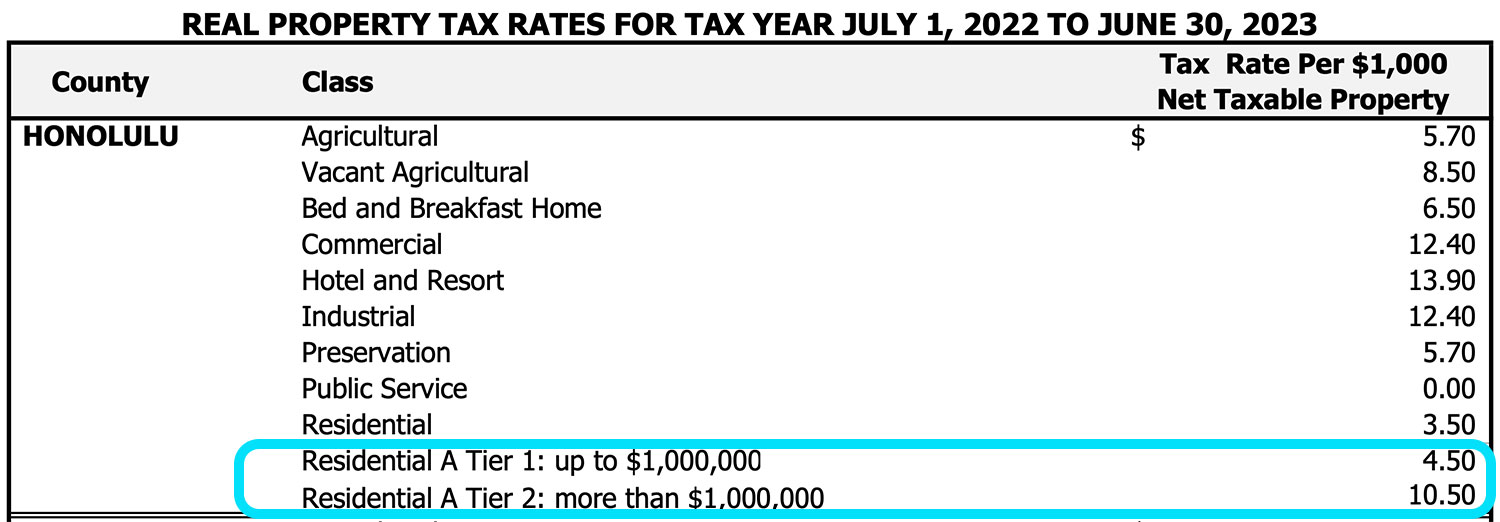

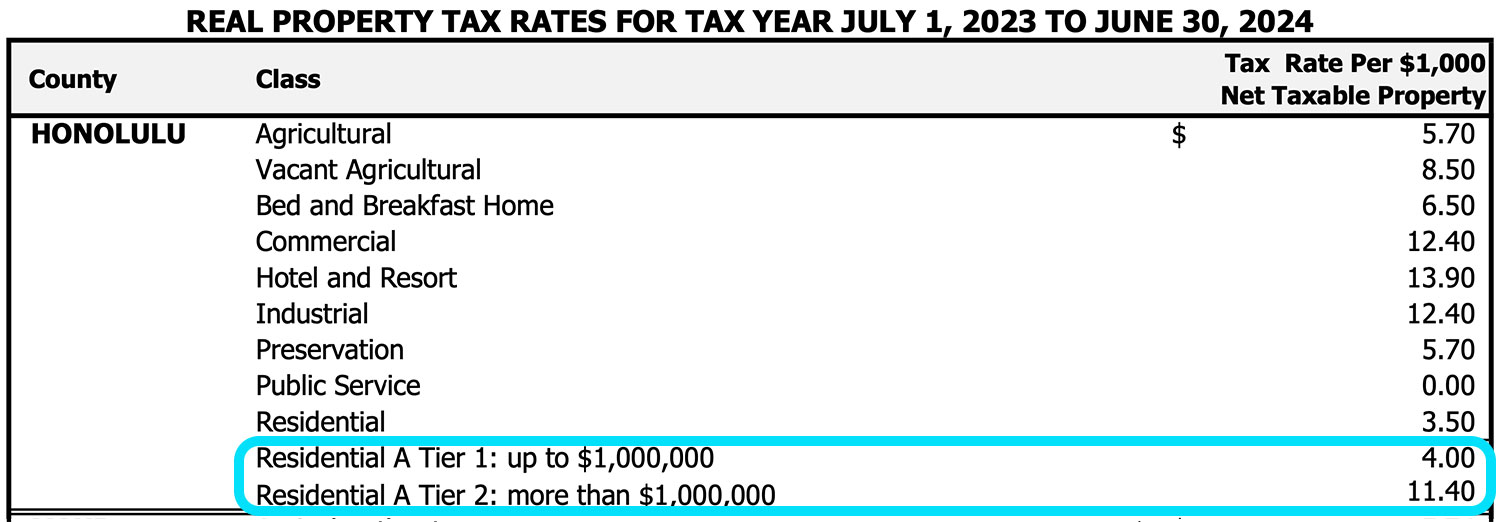

ホノルルの不動産は価格・用途別に10個のカテゴリーに分けられており、固定資産税の算出にはそれぞれに異なる税率が適用されます。税率は毎年見直されますが、2019年の変更以降同じ税率が使われてきましたので、今年度は4年振りの税率変更です。

今回変更されたカテゴリーはResidential A。日本人が所有するホノルル不動産の多くがこのカテゴリーに分類されており、日本人オーナーに大きな影響を及ぼす変更となりました。

2019年度の変更についてはこちらから

「Residential A」とは?

Residential Aは2014年度に設定されたカテゴリーで、定義は以下の通りです。

|

区画またはその一部のうち 1. 戸建 かつ a. 評価額が$1M以上 b. 住宅控除がない c. R-3.5, R-5, R-7.5, R-10 or R-20にゾーニングされる または 居住用である 2. R-3.5, R-5, R-7.5, R-10 or R-20にゾーニングされた空き地で評価額が$1M以上 または 3. 評価額が$1M以上で住宅控除がないコンドミニアムのユニット 軍用地内外の軍関係者用住居が付属する区画またはその一部は除外する。 |

日本にお住まいの方がオアフ島に評価額が$1M以上の戸建、コンドミニアム、ホテルコンドミニアム、タウンハウスを所有し、別荘利用または長期賃貸をする場合はこのクラスにカテゴライズされます。ホテルのレンタルプログラムに加入している場合や、リゾートエリアで短期賃貸をしている場合はHotel & Resortという別のクラスになりますので、今回の税率変更の影響はありません。

変更後の税率は何%?

Residential AはTier1とTier2に分けて計算されます。今年度からそれぞれの税率が以下の通り変更されました。

Tier1:0.45%から0.40%へ

Tier2:1.05%から1.14%へ

税率は毎年見直しの対象となりますが、これは2023年度限定の数字ではなく、翌年度以降も見直しの結果継続して採用される可能性があります。変更前(2022年度)・変更後(2023年度)の税率のリストは以下の通りです。画像はクリックで拡大します。

変更によって税金は高くなる?低くなる?

結果的に今回の変更によって固定資産税は高くなるのか、それが気になるところですが、まずはResidential Aの税額計算方法からご説明します。ホノルル不動産の固定資産税は「評価額×税率」で計算されますが、Residential Aは評価額$1Mまでに適用される税率と$1Mを超える部分に適用される税率が異なります。例えば評価額が$2.5Mの物件の場合、以下のように計算されます。

| 2023年度 | 2022年度 |

| Tier1:$1M×0.4%=$4,000 Tier2:$1.5M×1.14%=$17,100 税額:$21,100 |

Tier1:$1M×0.45%=$4,500 Tier2:$1.5M×1.05%=$15,750 税額:$20,250 |

この通り評価額$2.5Mの場合、税率変更後の税額の方が高くなります。今回の変更では物件の価格によって減税となる場合と増税となる場合があり、評価額が約$1,555,555を下回る場合に税額が減少します。

税率変更の目的

近年の米国のインフレ、不動産価格の高騰は周知の事実ですが、ハワイ州では賃料も急激に上昇しています。2022年、ハワイ州の1ベッドルームの月額賃料平均は$1700で、全米1位となりました。さらにホノルルでは住民の約40%が賃貸物件に住んでおり、高い賃料が多くの住民の負担となっています。

今回の税率変更は、賃貸人の税負担を減らすことでこれ以上の賃料の上昇を防ごうという意図で実施されました。変更後の増額・減額の分岐点となる評価額は、近年の成約価格中央値を参考に設定されているようです。

2021年8月に戸建の成約価格中央値が$1Mを超えて以来、価格は$1.1M付近を上下していますので、賃貸として提供される住居の平均的な評価額もそれに近い数字だと推測されます。上述の通り評価額が約$1,555,555を下回る物件は今回の税率変更で税額が下がりますので、評価額が$1.1M付近の物件は税負担が減ることになります。

ご参考までに以下は評価額$1.1Mの場合です。2022年度と比較して$410の減額となります。

| 2023年度 | 2022年度 |

| Tier1:$1M×0.4%=$4,000 Tier2:$0.1M×1.14%=$1,140 税額:$5,140 |

Tier1:$1M×0.45%=$4,500 Tier2:$0.1M×1.05%=$1,050 税額:$5,550 |

評価額は大幅上昇

固定資産税を計算する際に使われる評価額は、周辺エリアの市場価格を元に算出されています。ハワイ不動産の価格はここ数年急激に上昇していますので、評価額も大幅に上がっています。特に2021年は1年間で30%近く上がったエリアもあり、不動産所有者に大きな影響を与えました。

ホノルル市も大きな負担を理解しており、今回の税率変更の他、65歳以上の不動産所有者を対象とした固定資産税控除額の引き上げ、収入に対する固定資産税の割合が高い人へのクレジット提供など、「2023 tax relief package」と題して税金軽減措置を実施しています。

ただ、これらの措置はハワイに居住する人に向けたものであり、残念ながら日本に住むオーナーは恩恵にあずかることはできません。今回の税率変更も、高価格帯の不動産を所有する日本人オーナーの多くはマイナスの影響を受けているものと思われます。

ホノルル市によると固定資産税による税収入は警察や救急・消防などの公的サービスに従事する人々の賃料引き上げに充てられており、今後も評価額を調整する予定はないとのことです。海外居住のオーナーに向けた減税政策が実施されるとも思えませんので、今後も日本人オーナーが負担する固定資産税は増加傾向が続く見込みです。

おまけ:ハワイの固定資産税は高いのか

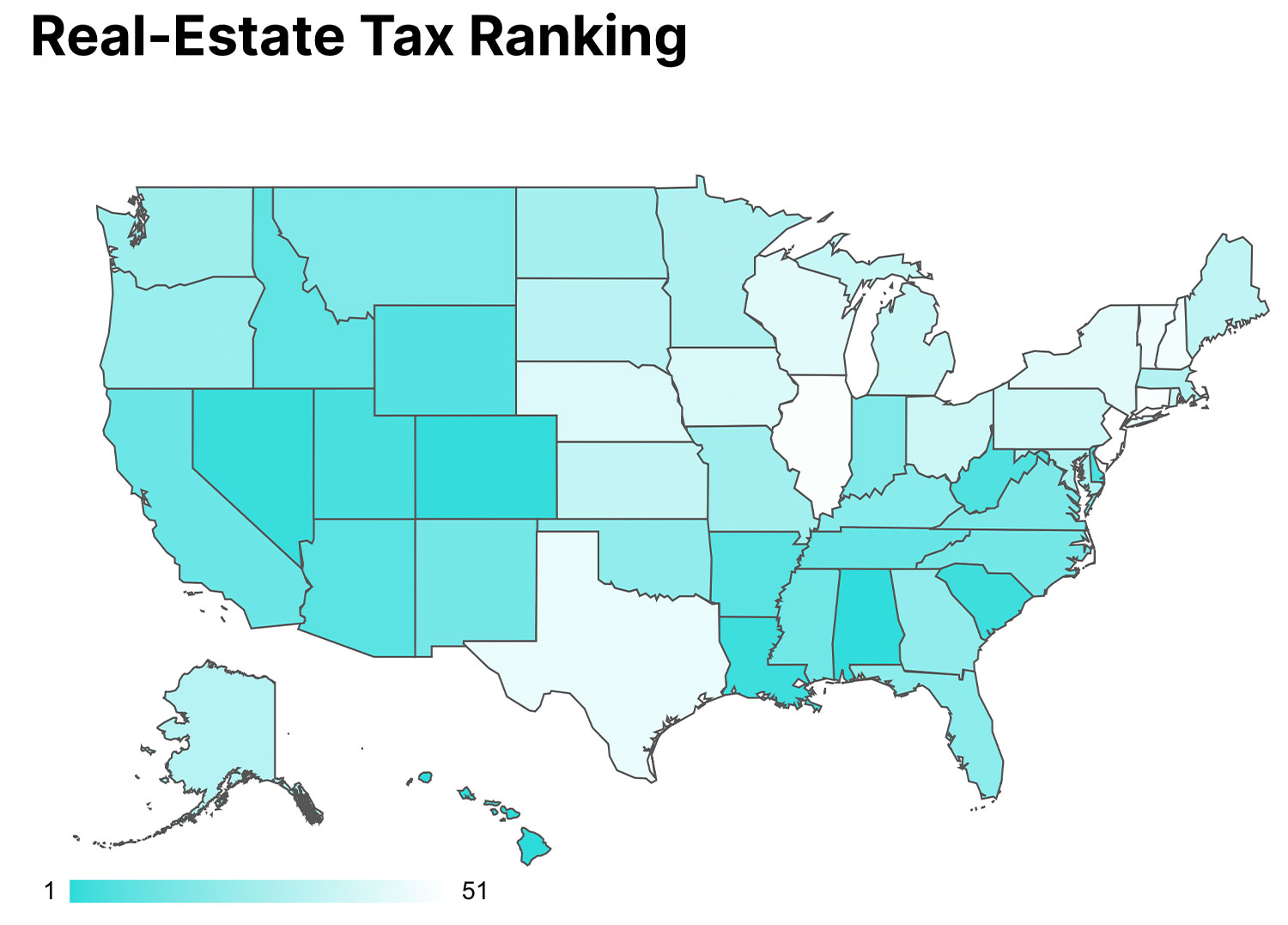

これだけでは「税金が高くなった」というネガティブな気持ちを抱いてしまいますが、不動産価格を考慮すればハワイ州の固定資産税は決して高くはありません。

固定資産税率の平均は、なんとハワイ州が一番低いのです。不動産価格が高いので、平均的な価格のハワイ不動産に係る固定資産税額は最下位とはいきませんが、それでも全米で安い方から数えて21位ですので、悪くありません。

ちなみに2021年、ハワイ州の平均的な(成約価格中央値の)不動産について発生する固定資産税額は$1,893でしたが、一番高いニュージャージー州では$8,797でした。この価格差を見れば今回の変更も大きな心で受け入れることができそうです。

※以下の地図は全米の固定資産税率ランキングです。色が濃いほど税率が低く、ハワイ州は一番濃い色(一番税率が低い)となっています。

Source:WalletHub